해외투자 힘쏟는 SK 한화 은행보증 활용해

해외투자 힘쏟는 SK 한화 은행보증 활용해

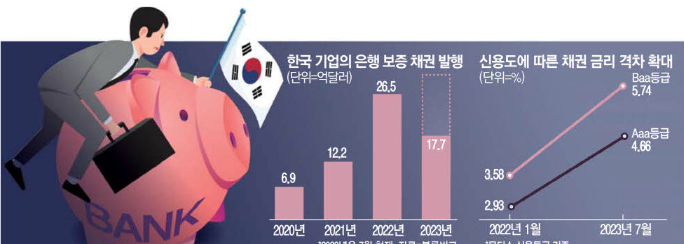

국내 대기업이 은행 보증을 끼고 본격적으로 채권을 발행하기 시작한 것은 지난해다.

코로나19에 대응하기 위해 각국이 펼쳤던 확장적 통화·재정 정책이 마무리되며 긴축으로 선회한 영향이 컸다.

기준금리 인상으로 채권 금리가 급등하는 가운데 신용도가 높은 은행과 그렇지 못한 일반 기업 간 조달비용 격차까지 벌어진 탓이다.

이처럼 시장 여건이 악화되며 그룹의 차입금이 너무 많아 채권 발행이 부담스럽거나

경영난에 빠져 시장 신뢰도가 부족한 기업은 은행 보증의 문을 두드릴 수밖에 없게 됐다.

25일 블룸버그에 따르면 올해 들어 현재까지 은행 보증을 끼고 발행된 국내 기업 채권 가운데

규모가 가장 컸던 것은 지난 5월 SK온의 9억달러 규모 달러채 발행이다.

SK온은 KB국민은행 보증을 통해 은행과 같은 Aa3등급(무디스 기준)으로 채권을 발행할 수 있었다.

SK온의 모기업인 SK이노베이션의 무디스 신용도는 Baa3다.

김윤경 국제금융센터 자본시장부장은 “작년부터 미국 기준금리가 급격히 인상되며 우량 등급 채권에 대한

수요가 증가했고 그 결과 비우량 채권과의 금리 격차나 투자자 모집 여건 차이가 확대됐다”고 설명했다.

미국 세인트루이스 연방준비은행 경제통계(FRED)에 따르면 지난해 1월 무디스 Aaa등급 채권의 평균

금리는 2.93%로 Baa등급 채권의 평균 금리 3.58%와 격차가 0.65%포인트에 그쳤다.

그러나 올해 7월 들어서는 Aaa등급 평균 금리(4.66%)와 Baa등급 평균 금리(5.74%) 간 차이가 1.08%포인트로 늘어났다.

보증료율이 변하지 않았다면 보증을 끼고 발행해야 금리 인상폭을 그나마 줄일 수 있는 셈이다.

특히 해외 시장에서는 삼성·현대자동차 정도를 제외하면 한국을

대표하는 대기업도 신용도와 인지도가 부족해 은행 신용도 없이는 투자자 모집이 쉽지 않은 실정이다.

미국 인플레이션 감축법(IRA) 등으로 한국 기업의 해외 투자가 급증한 영향도 컸다.

SK온은 미국 조지아주 공장을 비롯한 해외 설비투자를 위해 최근 2년간 SK이노베이션과 함께 10조원가량의

자금을 차입해 보증 없이 채권을 추가 발행하는 게 부담스러운 상황이다.

미국 조지아주 솔라허브 사업을 포함해 공격적 투자를 이어가고 있는 한화그룹이 은행 보증을 활용하는 것도 같은 맥락에서 해석된다.

한화솔루션을 중심으로 한화그룹이 지난 4년간 은행 보증을 끼고 발행한 채권 액수는 약 11억달러에 달한다.

SK와 한화 사례처럼 미래 전략 산업에 대한 투자자금 수요에는 국책은행이 더욱 적극적으로 나서야 한다는 지적도 나온다.

국책은행은 주요 시중은행에 비해 신용도가 높고, 국가 정책목표와 보조를 맞추는 투자 노하우도 더 많이 보유하고 있기 때문이다.

자금난 우려가 제기된 대기업도 보증 발행 명단에 다수 등장한다.

롯데물산은 지난해 8월 국민은행 보증으로 3억달러 채권을 발행했다.

롯데물산은 최근 2년간 자금 대여나 출자, 지분 거래 형식으로 계열사를 지원한 액수가 2조원에 달하는 그룹 자금 공급의 중심 계열사다.

지난해 레고랜드 사태 등으로 재무적 부담이 있었던 롯데건설에 대한 ‘자금보충약정’ 약 5000억원이 대표적이다.